Hoy más que nunca la inflación está en el centro de discusiones y preocupaciones: no es mucho lo que se entiende, ningún economista la ha anticipado, pero todos nos hacemos una opinión al respecto.

Hoy déjamos de lado la economía y la política para concentrarnos en lo que es: en finanzas descentralizadas, se han desarrollado todo tipo de protocolos, y una buena parte de entre ellos nos presentan herramientas sólidas e innovantes para preservar e incrementar el poder de compra de una cartera, incluso si el contexto macroeconómico es uno de los más inciertos.

Les propongo analizar las diferentes estrategias y protocolos, todos con el mismo objetivo, proteger e incrementar el poder adquisitivo de una cartera cualquiera. Sin embargo, hay que comenzar por la base, el nivell 0: que es la inflación y por qué, nosotros los DeFians, deberíamos intersarnos?

La imágen de la portada ha sido diseñada por un generoso colaborador anónimo y nos deja conocer al majestuoso Valkyr-E

α/ Tutorial: Entender el impacto de la inflación en una cartera cripto

No voy a entrar en detalles sobre la inflación en las monedas fiduciarias, pero el concepto base es conocido por todas las personas familiarizadas con las criptomonedas.

Antes de entrar en el tema, comencemos desde la base: la inflación tal como la define el INSEE (Instituto Nacional de Estadísticas y des Estudios Económicos):

La inflación es la perdida de poder adquisitivo de la moneda, lo que se traduce por una aumentación general y duradera de los precios. Lo que es diferente de la aumentación del costo de vida. La perdidad de valor de la moneda es un fenómeno que golpea la economía nacional en general (hogares, empresas, etc).

Tengamos en cuenta que así como en DeFi donde cada token es asociado a un protocolo y potencialmente a un ecosistema, cada moneda fiduciaria se basa sobre una economīa como tambien a un conjunto de reglas (sistema legal).

La inflación, punto de vista Macro (escala=país)

La inflación corresponde a la producción de más dinero, lo importante no es la cantidad de moneda generada, sin más bien que se hace con ella. Todos lo entendemos mejor a través de dos ejemplos caricaturales en ambos extremo:

- El banco central de un país A emite una cantidad importante de moneda con el fin de invertir masivamente en su infraestructura de transporte y su abastecimiento energético (=inversión a largo plazo).

En este caso, a priori, la inflación puede controlarse porque el nuevo dinero emitido está siendo utilizado para financiar inversiones que desarrollan a largo plazo el potencial económico del país (->compensación)

- El banco central de un país B emite una gran cantidad de dinero para financiar un plan de emergencia destinado a compensar las consecuencias previsibles de las anteriores medidas pseudosanitarias.

En este segundo escenario, el dinero está siendo utilizado para cubrir un “gasto corriente” del Estado. El equivalente en la escala personal, es como endeudarse todos los mediodía para pagar el almuerzo. Obviamente es insostenible en el largo plazo. En este escenario, la inflación es masiva porque se está emitiendo una gran cantidad de nueva moneda, mientras que el potencial económico del país en cuestión se estanca o se deteriora.

Analizar la inflación futura?

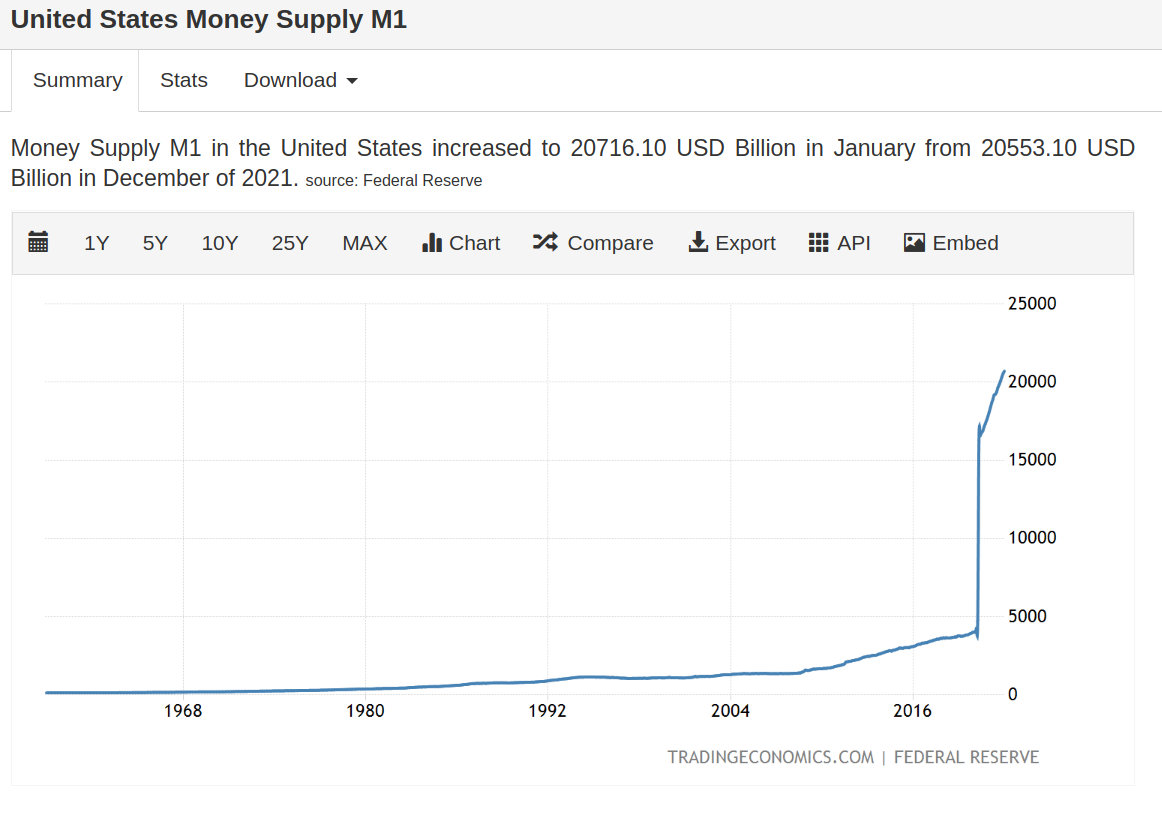

Suficiente de habalr de Macro, volvamos a nuestra escala, con lo que ya conocemos. Aquí les presento la evolución de la masa monetaria M1 sobre el dólar, lo que permite visualizar de alguna manera su “Marketcap”:

◎ Una representación del total circulante de una PARTE de los dólares

◎ Una representación del total circulante de una PARTE de los dólares

Observamos únicamnte el M1 por simplicidad, pero la tendencia es similar en M2 y M3.

Nos centramos aquí en el dólar que, aunque cuestionado, sigue siendo la principal moneda. Como puede verlo, la curva es vertical desde el inicio de la crisis del Covid. La curva ahora es más aterradora que los peores shitcoins que ve visto. Lo duda? Considere la misma información, vista desde este otro ángulo:

El dólar existe desde 1914. El 20% de los dólares en circulación se crearon en el 2020. A este ritmo, la cantidad total de dólares en circulación se duplica aproximadamente cada 4-5 años.

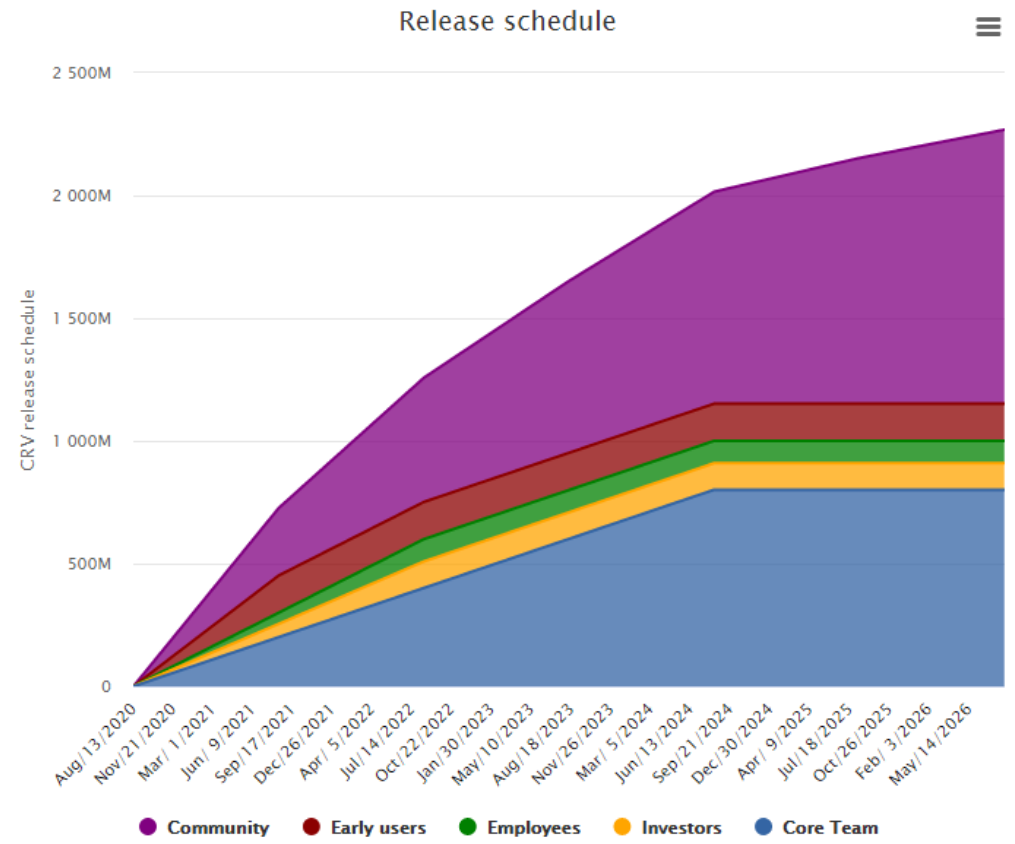

Comparando con cripto, muchos se preocupan por la inflación/emisión de nuevos tokens en Curve Finance (CRV). La curva de emisión en 4 años se parece a la siguiente:

◎ Curva de emisión del token CRV

◎ Curva de emisión del token CRV

No soy economista, pero conozco mis shitcoins. La cifra oficial anunciada de la inflación Norteaméricana es de 7,5% al año. Como los números del desempleo, es una métrica altamente política que para decir verdad es bastante difícil de apreciar.

La tasa de 7,5% parece elevada, pero sigue siendo insuficiente frente a la creación monetaria sin precedente realizada para enfrentar el Covid. Yo creo que esta inflación va a aumentar aún más, o por el contrario mantenerse por un largo período de diez años.

Por lo cual la inflación está ahí, de 7,5% al menos por varios años a priori. Suficiente para la mayoría de los boomers, así que veamos el arsenal de herramientas que la DeFi nos ofrece para afrontarlo y superarlo.

I/ Vencer la inflación gracias a rendimientos en stablecoins “clásicos”

El primer enfoque es como siempre el más simple, el método bruto: una inflación de 7,5% significa que los USD dejados tal y como están, pierden 7,5% de su valor en el año. Aquí se trata de encontrar una fuente de rendimiento superior a la inflación: la diferencia entre los dos corresponde al rendimiento efectivo.

Con una inflación del 7,5% sobre los USD, creo que es prudente de asegurarse de alcanzar una rentabilidad de al menos 1,5x esta cifra para considerarse realmente cubierto de la inflación.

Aquí, el juego es simple y las reglas son claras:

- Partimos de una posición en un stablecoin determinado

- El objetivo es de hacerlo productivo sin asumir el riesgo de la IL

- Con una rentabilidad que depase la tasa de la inflación en una vez a parte de los costos y el gas utilizado.

Depósito simple de stablecoin

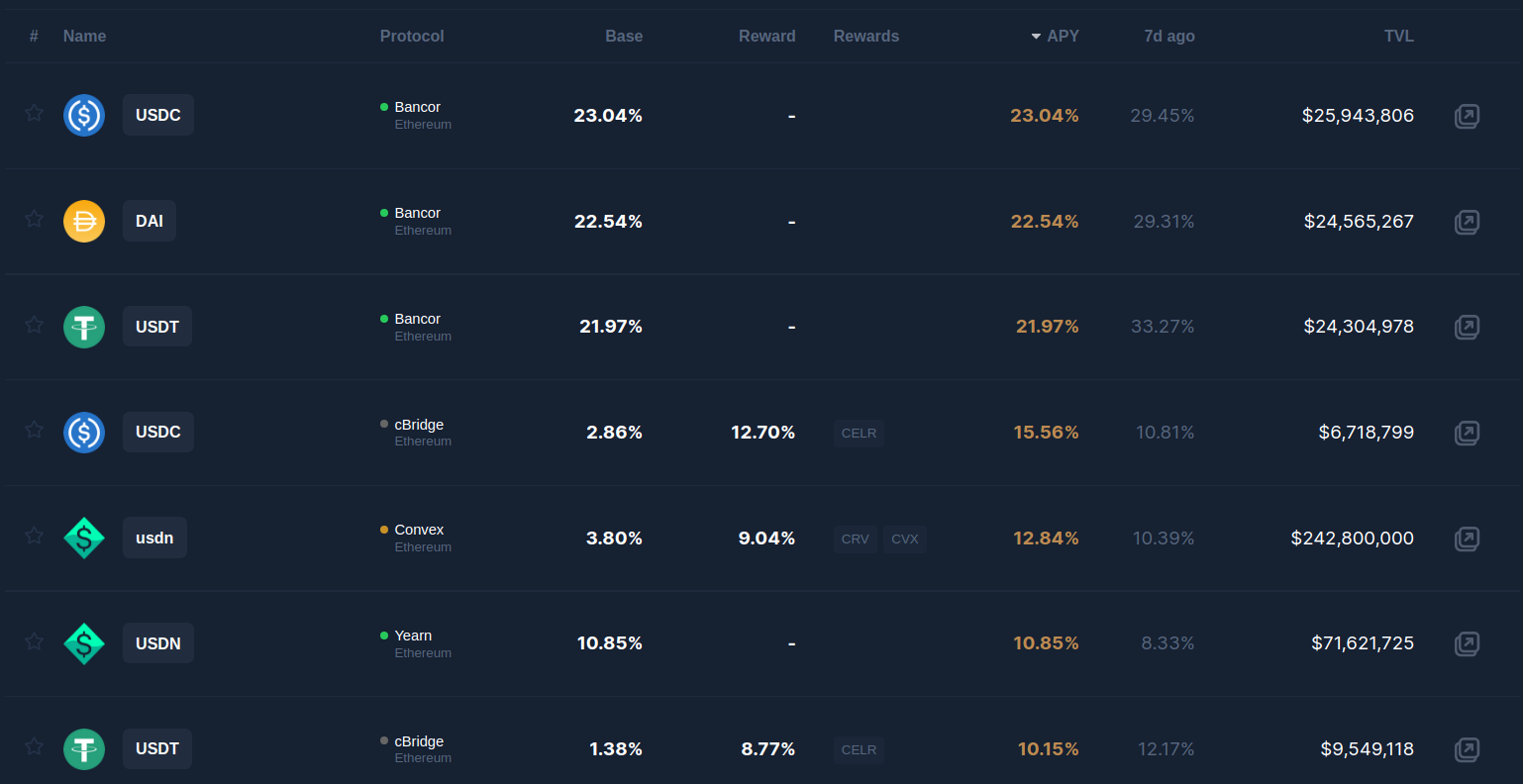

Aquí, aspiramos a obtener un 10.875% de rentabilidad anual en stablecoin $ como mínimo Con las recientes reducciones y la compresión de rentabilidad esto es cada vez más difícil, pero aún se puede conseguir con un depósito en un solo stablecoin sin riesgo de IL. Dispositivos como Coindix pueden ayudar a conseguir la bóveda de ensueños:

Sin embargo tenga cuidado, todas las bóvedas no funcionan! Por ejemplo, se ven rentabilidades interesantes en la captura de pantalla de Bancor: no olvide tener en cuenta la volatilidad de esas rentabilidades como también los fletes en gas para tomar una posición (un LP en Bancor es considerablemente más costoso que un depósito en Yearn, por ejemplo).

Aviso

Menciono esto muy rápidamente: el protocolo Anchor ofrece una rentabilidad “fija” de casi el 20% en stablecoin UST. Por supuesto, garantizar esta tasa no se consigue sin serios compromisos que generan verdaderos interrogantes sobre la sostenibilidad de todo el ecosistema (Terra/Luna).

Aporte de liquidez + compromiso temporal

Continuando con los dólares, pero un poco más arriesgado, se puede tener en cuenta otros tipos de compromiso, todavía en stablecoin dólar y con riesgos de IL bien controlados. Por ejemplo, un aporte de liquidez entre FRAX y DAI

◎ Oportunidades de LP en FRAX/DAI

◎ Oportunidades de LP en FRAX/DAI

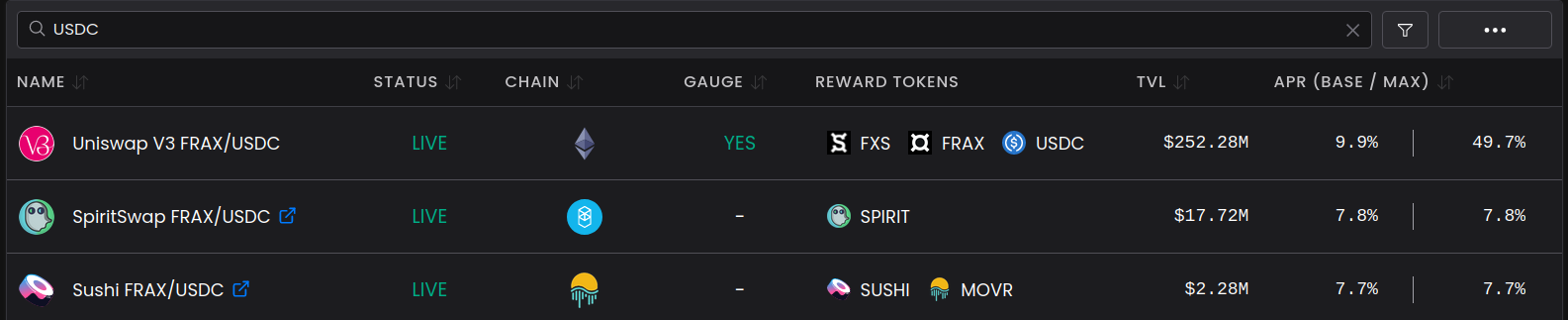

Esta vez en Frax Finance, la tasa de base (x1) corresponde muy ajustadamente a nuestro objetivo mínimo, pero es posible realizar hasta x5 con dos tipos de compromiso:

- X3 bloqueando los tokens durante 3 años

- X2 a través de su potencial veFXS (mucho más difícil de conseguir)

La rentabilidad efectiva de una posición bloqueada durante 3 años corresponde de alrededor 3 veces nuestro objetivo mínimo, ofreciendo con esto una verdadera protección contra la perdida de valor subsecuente a la inflación, pero hay que asumir el compromiso de los 3 años.

Ahora el turno es para DAI, pero la situación es similar para los otros grandes stablecoins; por ejemplo la pool FRAX/USDC:

◎ Oportunidades de LP en FRAX/USDC

◎ Oportunidades de LP en FRAX/USDC

Consejo

Llega el Convex para Frax (optimización del rendimiento de los LP Frax vía Convex), si aún no tiene sus propios veFXS, es muy probable esperar la salida del servicio para tomar una decisión con todas las cartas en la mano.

Especulación sobre la tasa de rentabilidad y la tokenisación

Para obtener ese deseado 10% de rentabilidad sobre el dólar, existen otras opciones. Aquí le presento esta última para ayudarle a considerar otras posibles estrategias.

Para esto nos iremos a APWine, un protocolo que permite la tokenización de los futuros rendimientos de activos productivos. El principio es simple y complejo a la vez: deepósitar un activo en APWine permite separar su futuro rendimiento (token FYT: Future Yield Token) del principal subyacente (PT: Principal Token).

A partir de ahí, son posibles vairas estrategias, como por ejemplo vender inmediatamente el futuro rendimiento (FYT) con el fin de aumentar el importe del principal productivo. Este tipo de dispositivo también permite gestionar mejor su riesgo debido a la volatilidad de las tasas de rentabilidad.

Mantengámonos en los simple y aún así muy por encima del 10% requerido: hagámos un zoom sobre la caja fuerte de aUSDT de APWine:

Excluyo automáticamente el par PT/FYT, que es más complejo de entender y presenta otros riesgos mucho más consecuentes que el par PT/Subyacente, que ofrece un rendimiento del 44% en APW.

Aquí la estrategia es simple, pero hay que tener en cuenta los costos altos en gas debido a la utilización de APWine. Para llevar a cabo la estrategia en USDC en la cartera es necesario:

- Permitir + Depósitar una parte de los mismos en Aave (55%)

- Permitir + Depósitar los aUSDT obtenidos en 1 en APWine

- Permitir (x2) + Depósitar los PT y el subyacente (USDT) en aporte de liquidez

- Permitir + hacer staking de los tokens LPs PT/SUbyacente para obtener el rendimiento en APW

- No hay que olvidarse de los costos en gas relacionados a la reclamaciÓn de los APW + la anulación de la posición al final del epoch (o antes)

Es prefereible de esperar un día en el que las transacciones estén por debajo de los 30 gwei para no sufrir tanto por los costos en gas de una estrateia de este tipo.

Aquí la ventaja, en comparación con Frax, por ejemplo, es que la posición es mucho más liquida. APWine funciona con una lógica de epochs que duran 90 días. Por esto, para amortizar mejor los costos en gas es preferible de lanzar la estrategia a principios del epoch: es tambien aquí donde las rentabilidades son generalmente más elevadas.

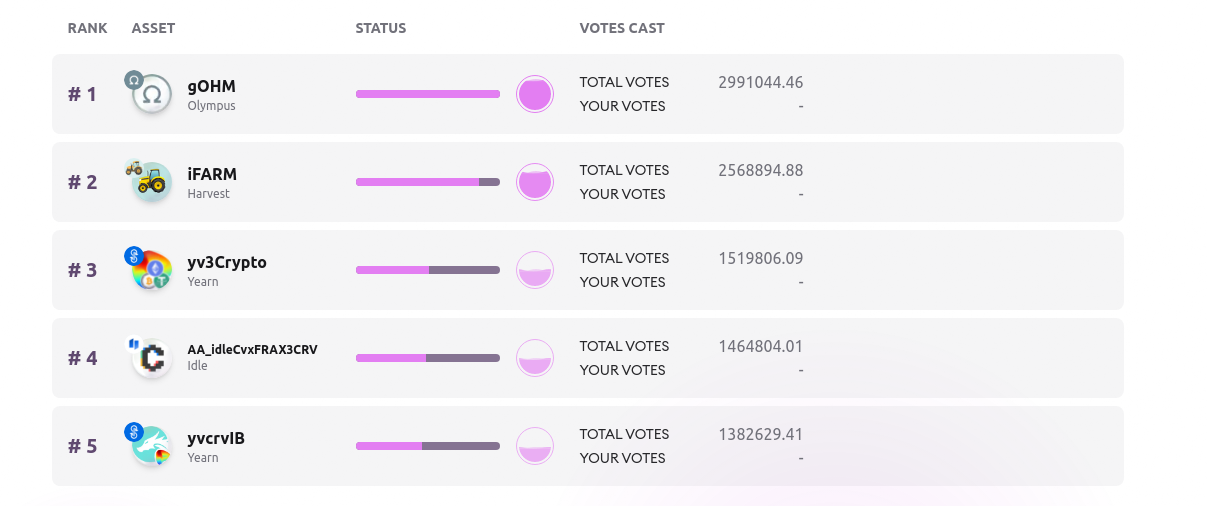

La tercera winelisting (donde se deciden los futuros tokens que serán admitidos en APWine) viene de terminarse, no dude en prepararse:

◎ Los resultados de la tercera winelisting de APWine

◎ Los resultados de la tercera winelisting de APWine

APWine es un protocolo jóven, pero su gobernanza es dinámica. La próxima etapa se acerca: al igual que en Curve, pronto serán los holders de veAPW (APW bloqueados) quienes decidirán sobre las emisiones para cada bóveda. Se prevee una redistribución de cartas, por lo que hay que planificar con antelación.

II/ Posiciones productivas cubiertas con diferentes stablecoins “alternativos”

Por el momento nos hemos limitado al dólar, es más fácil para comenzar. A pesar que los stablecoins dólar sigan siendo mayoritariamente utilizadas, ahora existe una cantidad de stablecoins basados en otras monedas fiduciarias como el EUR, el JPY (Yen japonés), el CHF (Franco suizo), KRW (Won coreano), o también el CAD (dólar canadiense).

Además de otros stablecoins centralizados (EURS o EURT), este mercado está cubierto en su mayoría por protocolos que proponen de crear stablecoins sintéticos a partir de otros stablecoins. Es el caso por ejemplo de Jarvis Network, que utiliza el USDC para colateralizar diferentes tipos de stablecoins: jEUR, jCHF, jKRW, etc.

Depósito simple

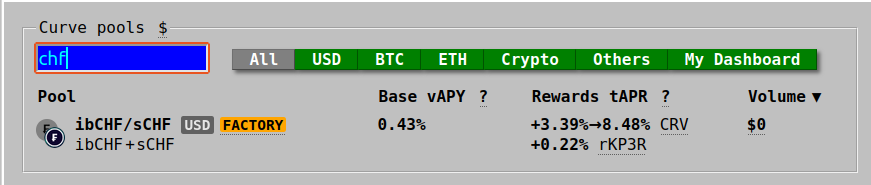

Las oportunidades nativas de rentabilidad sin IL en tales stablecoins todavía son bastante raros, y se encuentran generalemente en Curve: el aporte de liquidez frente a otras stablecoins respaldadas en la misma moneda fiduciaria, si es que hay.

◎ Un par CHF Curve Finance

◎ Un par CHF Curve Finance

Solamente algunos stabelcoins tienen opciones lucrativas en depósito simple jEUR, jCHF, jJPY. Se basan en los correspondientes pools de Curve, con incitaciones adicionales ofrecidas por Jarvis y otros proyectos

Vía Jarvis (también disponible producido por Harvest), también es posible producir rendimiento libre de IL en jCAD y jJPY.

Aporte de liquidez

Aún así, existe otro enfoque algo diferente, más arriesgado, pero igualmente más protector contra la inflación: el aporte de liquidez en dos stablecoins representativos de dos monedas fiduciarias diferentes, por ejemplo EURT/3pool (USD), siguiendo en Curve.

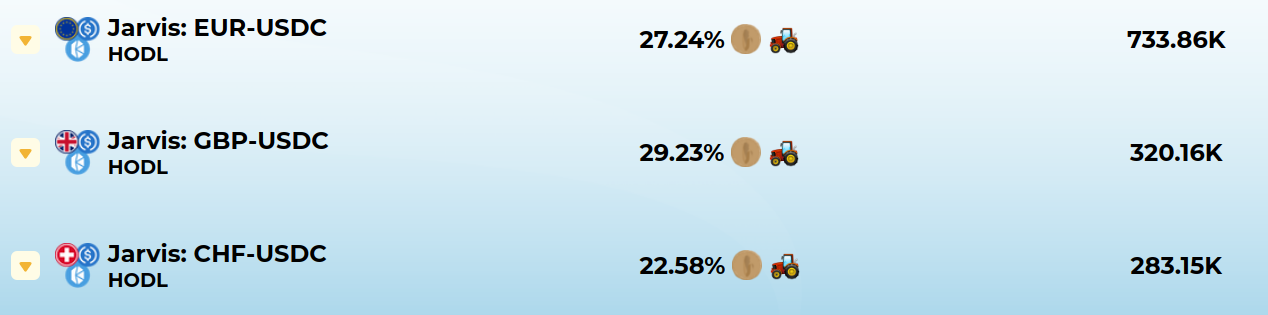

Mucho más interesante, sobretodo para las carteras más modestas, hay un un buen número de stablecoins disponibles en Polygon y Avalanche, con un ecosistema bastante denso.

De esta manera Jarvis propone pools jCHF/USDC, jEUR/USDC, incluso jCAD/USDC con rendimientos superiores al 20%. Herramientas como Harvest.Finance o también Beefy.Finance también pueden ser útiles para componer automáticamente los rendimientos obtenidos:

◎ Bóvedas jFIAT en Harvest Finance

◎ Bóvedas jFIAT en Harvest Finance

Precaución: en función de su activo base (por ejemplo USDC), exponerse al EUR (ou otra moneda) puede ser lucrativo o costoso - todo depende de la evolución de la tasa representativa del mercado USDC/EUR.

Finalmente, para los más aventureros, APWine también está presente en Polygon y admite ya varios tokens de Jarvis, como por ejemplo el MooJarvis_4eur:

- Aporte de liquidez en Curve (4eur)

- Gestionado por Beefy Finance (moo)

- Quien compone la rentabilidad ofrecida automáticamente por Jarvis

Una vez más, la integración de los tokens validados en el winelisting 3 abrirá nuevas puertas con la próxima llegada a APWine/Polygon de:

$ MooKyber_USDC-jEUR $MooMai_USDC-MAI

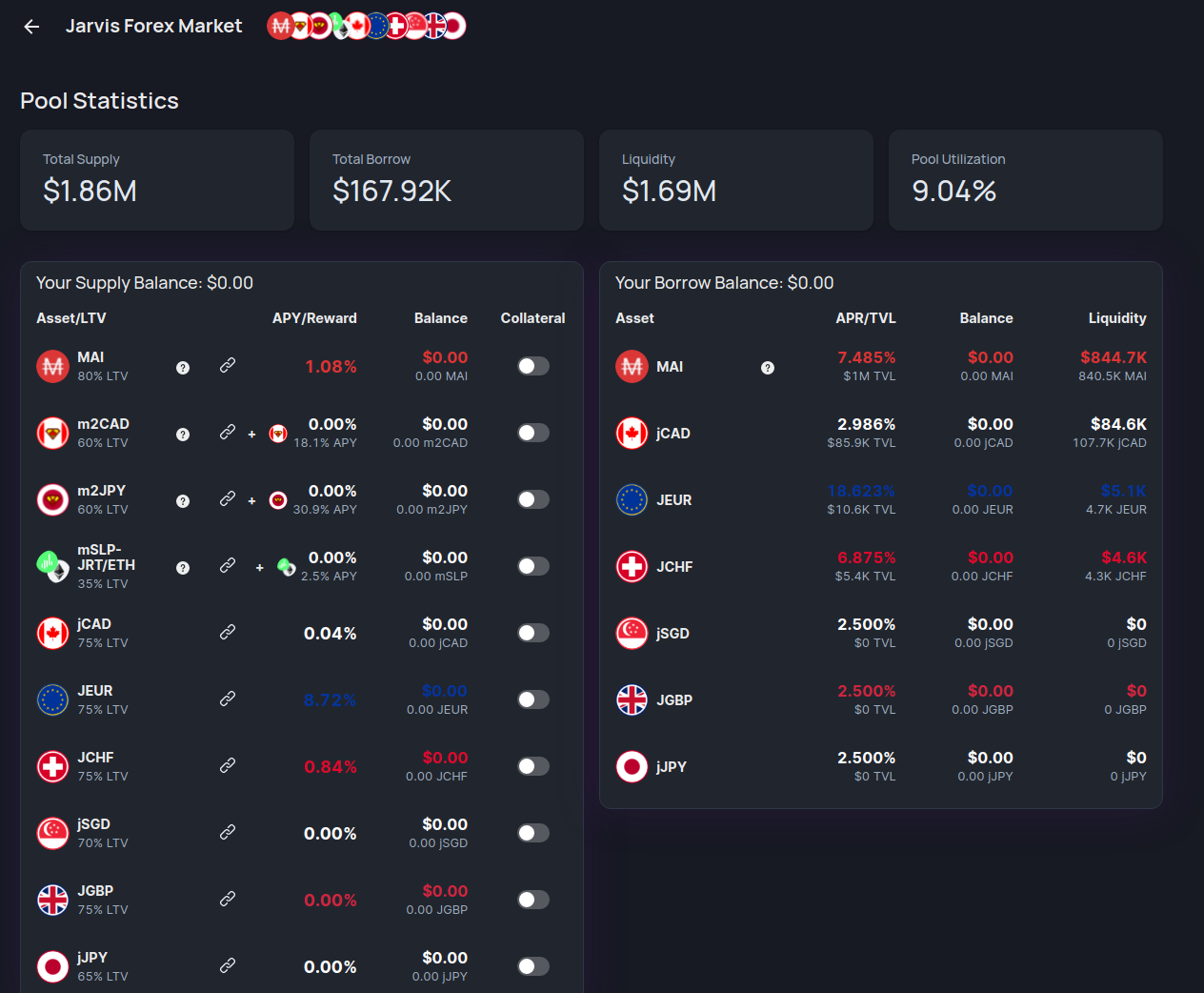

Préstamos Forex

Por último, si las liquidaciones no lo asustan, sepa que un pool Fuse en Polygon (Pool7 - Jarvis Forex Market) le permite la utilización de diferentes jFIAT como colateral, así como tambien para préstamos.

◎ Jarvis Forex Market (Fuse/Polygon/Pool7)

◎ Jarvis Forex Market (Fuse/Polygon/Pool7)

Con un servicio como este, todo es posible, aquí le doy algunos ejemplos para inspirarse:

- Long en USD + short EUR = MAI en colateral, hacer préstamo jEUR, luego vender los jEUR y potencialmente hacer un espiral

- Short GBP vía CHF = jCHF en colateral, hacer préstamo jGBP, luego vender y potencialmente realizar un espiral.

Consejo

Tenga en cuenta que los stablecoins productivos m2CAD y m2JPY son disponibles en colateral y conservan un atractivo rendimiento para las estrategias de apalancamiento más tradicionales.

Encontrar su equilibrio

Más allá de una simple posición mágica, lo que me gusta de los stablecoins de Jarvis es la posibilidad de diversificar fácilmente en diferentes tipos de monedas fiduciarias. Gracias a los bajos costos de transacción en Polygon, es muy posible de combinar varias monedas y posiciones diferentes para construir un conjunto coherente y bien protegido contra su inflación local.

Por ejemplo, para un europeo (=que gasta en €):

- 25% en estable € productivo libre de IL, por ejemplo MooJarvis_4eur (+APWine)

- 25% en jEUR/USDC

- 20% en estable dólar productivo (ej estrategia aUSDT APWine)

- & Diversificación: 15% jCHF/USDC + 15% jGBP/USDC

En fin, mientras discutimos sobre stablecoins “exóticos” es de saber que también existen otros que siguen el oro o la plata - tambien pueden ser pertinentes en una perspectiva de este tipo. Por ejemplo XAUT (con pool en Curve XAUT/3crv). El oro y la plata siguen siendo reliquias ~~barbaras ~~ de boomers, personalmente no veo mucho interés para un DeFian competente.

III/ Los stablecoins resistentes a la inflación

Luchar contra la inflación es muy bueno, Protegerse, aún más. Pero porque no simplemente extraerla, utilizando productos que la resistan sistemáticamente? Aún son muy pocos los stablecoins que no son respaldadas por monedas fiduciarias, pero la oferta se desarrolla rápidamente.

RAI, el primer stablecoin independiente del dólar

RAI es una bestia rara, el primero de todos los “unpegged stablecoins”. Lanzado con un valor Pi USD (3,14) en 2021, se mueve entre 3,02 y 3,06 prácticamente desde su lanzamiento. Dada su reciente llegada (poco más de un año), es muy difÍcil preveer como se comportará RAI en un período de inflación prolongada.

A pesar de esto, diversificar una parte de sus stablecoins en RAI puede ser una opción interesante; Entre otras, existen diferentes opciones de rentabilidad en RAI:

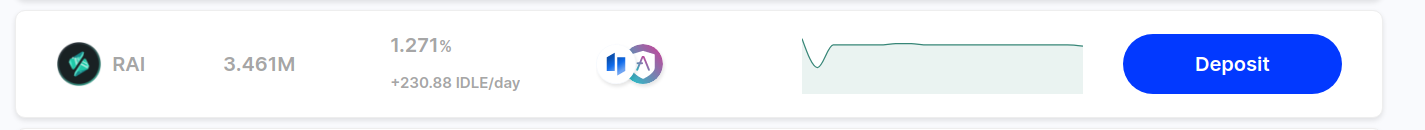

- Depósito simple sin riesgo de IL: Idle Finance, deposite sus RAI en Fuse/Aave paraoptimisar el retorno nativo + incentivos en FLX de Reflexer + incentivos en IDLE.

◎ La bóveda de RAI en Idle Finance

◎ La bóveda de RAI en Idle Finance

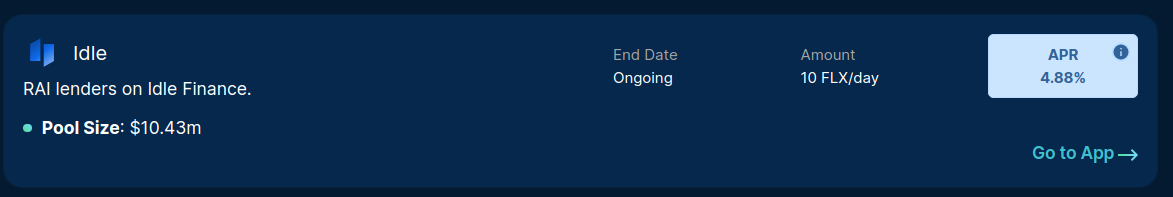

◎ Incentivos adicionales de FLX en Idle/RAI

◎ Incentivos adicionales de FLX en Idle/RAI

- Un mejor rendimiento es posible, asumiendo los riesgos de IL vía el aporte de liquidez en Curve contra la 3pool. Seguido, puede hacer staking del crvRAI directamente en Curve o vía Convex o Yearn.

El RAI se basa en un mecanismo inspirado de Maker MCD pero con muchas modificaciones para hacerlo posible. Para entender como funciona, lo invito a leer mi artículo dedicado.

Nota

🚧 Para señalar que el protocolo mencionado aún está en desarrollo.

🚧 Un stablecoin resistente a la inflación? El FPI de FRAX

El Frax Price Index, es como un nuevo protocolo que deberá llegar pronto al seno del ecositema Frax. El objetivo es proponer un stablecoin que siga el CPI (Consumer Price Index) con el fin de protegerse de la inflación. Igual que el FRAX, el sistema se basa en dos tokens:

- el estable - Frax Price Index (FPI)

- y el token de gobernanza Frax Price Index Share (FPIS).

La documentación de Frax le presenta ciertas informaciones del token a salir. está previsto un airdrop de FPIS para los holders de veFXS y tambien cvxFXS. Así, el protocolo será independiente de FRAX/FXS, a pesar de que un mecanismo de attracción de valor hacia FXS está previsto aparte del airdrop inicial.

Es difícil proyectar un diseño sencillo, pero está claro que un stablecoin que mantenga su valor a pesar de la inflación es un producto muy deseado. Hay varios interrogantes con respecto a la conservación de valor del FPI: para mantenerse equilibrado, la gente tendrá que tomar unaposición contraria al FPI, es decir, “inflación en short”. No obstante, en el contexto actual de inflación galopante, es difícil imaginar quien podría tomar esa postura.

Sin embargo, la llegada de FPI es inminente. Se encuentran rastros del token FPIS sur EtherScan desde finales del mes de febrero. Fue creado por el Frax Deplyer, por lo que a priori es bien el FPIS. Deseo ver el diseño propuesto por el equipo de Frax para responder a estos importantes enjuegos.

🚧 Resistencia a la inflación + degen = VOLT

En paralelo al FPI de Frax, hay otro proyecto que sigo de cerca, que espero desde hace mucho tiempo y que para mi promete grandes esperanzas. El concepto de alto nivel es bastante simple: un producto de tipo Abracadabra que no sea agujero de seguridad ambulante.

De hecho, Abracadabra permite el préstamo desde varios colaterales productivos, lo que lo hace atractivo. No obstante la infraestructura es casi una farsa y las acciones del equipo hacen de Adacadabra un mercado monetario de segunda o tercera categoría.

La idea aquí, con Volt, es de cubrir la misma vertical utilizando una infraestructura que ha sido probada: la base ofrecida por Reflexer (RAI). Se esperan tres modificaciones principales en este modelo:

- Al contraio de Reflexeer que no acepta sino ETH como garantía, Volt va a diversificar las opciones disponibles, principalmente con colaterales productivos tipo wstETH.

- El valor de Volt, el stablecoin del ecosistema, será indexado por el FPI de Frax. Una vez más la infraestructura de Reflexer será reutilizada (PID Controller adaptado).

- El equipo de Volt trabaja en colaboración con Fuse y Olympus.

Para seguir Volt, nada mejor que su Discord !

Nota

Aquí describo el diseño inicial de Volt, el cual ha evolucionado hasta ahora. La visión de crear un servicio de préstamo con un stablecoin resistente a la inflación se mantiene, pero las opciones técnicas han evolucionado. Léase el whitepaper disponible aquí para las últimas informaciones.

IV/ Combatir la inflación con la volatilidad de los activos

En un mundo donde nada se mantiene y el valor se pierde, que nos queda? Que tal unos sólidos y eficaces activos DeFi respaldados por protocolos de ingresos masivos y recurrentes compartidos directamente con sus holders?

Existen unos pocos, pero existen. Los detallaremos uno por uno, como tambien las diferentes opciones disponibles para generar un rendimiento con ellos mismos.

ETH: el principio y el fin

Por supuesto, existe el ETH, quien conoce diferentes fuentes de rendimiento - al igual que en los stablecoins, nada le impide de diversificar su exposición al ETH con varias fuentes de rendimiento, por ejemplo:

- ETH haciendo staking con Lido Finance (baja rentabilidad, pero a priori la más segura) [~5%]

- LP rETH en Curve (más innovador, más lucrativo, más riesgoso) [~10%]

- Vault covered call options en ETH via Stakedao o Ribbon Finance [~25%, riesgoso!]

- Aporte de liquidez cross-chain en un Bridge, por ejemplo Celer [~10%]

Una posición así de equilibrada sigue la inflación / la depasa levemente con el rendimiento producido con los ETH. La profitabilidad de la posición en el largo plazo depende esencialmente del precio de entrada promedio en ETH y de la evolución del mismo.

CRV, CVX y FXS: : las tres Parcas de la DeFi?

En los romanos, las Parcas son tres diosas que gobiernan la vida de los humanos:

- Nona quien hila las hebras

- Décima quien decide el largo del hilo

- Morta quien lo corta

La DeFi también tiene sus Parcas: tres protocolos que juegan un rol crítico en la supervivencia y el crecimiento potencial de cualquier otro.

De hecho, además del ETH, hay otros proyectos DeFi que han demostrado su valor, controlan importantes flujos de ingresos y ofrecen un servicio verdaderamente relevante en un contexto macro de inflación prolongada, veo particularmente tres:

- Curve Finance - CRV: la madre de todos los yields en DeFi + máquina de peg y liquidez.

- Convex Finance - CVX: una opción en CRV que controla casi el 50% de todos los CRV bloqueados y aporta un verdadero valor agregado.

- Frax Finance - FXS: proyecto estable e innovante, nativo DeFi, muy productivo vía les AMOs + llegada del FPI + Frax, posee una gran posición en CVX y en otros protocolos.

A pesar de ser tokens respaldados por protocolos esencials de DeFi, no faltan opciones de rentabilidad en estos tokens:

- CRV -> Depósito en Convex en cvxCRV despues staker o LP cvxCRV/CRV

- CVX -> Vote locked en Convex en vlCVX -> rentabilidad en cvxCVR + recompensas

- FXS -> Depósito directo en Frax (veFXS) o gestión vía Convex (cvxFXS).

Otros tokens prometedores

Finalmente, hay otros proyectos que no han alcanzado el rendimiento de Curve o de Convex pero que tienen un futuro creíble. En un mundo donde la inflación está ahí para quedarse, las herramientas que permitirán protegernos se harán populares: les presento otras tésis conservando el hilo central del artículo.

APWine.fi (APW): apostar por una infraestructura DeFi avanzada

Cuándo la inflación aumenta, todo el mundo busca la rentabilidad. Dejémosles correr detrás del %, y en su lugar apuntemos a los vendedores estrella de esta carrera por el oro. Esta es la tésis principal de una apuesta por APW.

Como ya ha podido verlo en el artículo, APWine ofrece productos interesantes para apostar sobre la evolución de los rendimientos o incluso generar rendimiento en un futuro inmediato. A medida que la DeFi se desarrolla, la demanda por un producto de tipo APWine no hace sino crecer. Será APWine u otro? Usted dirá!

Con la llegada de APWine Wars, no es descabellado prever recompensas similares a las que podemos ver en Convex.

Reflexer (FLX): una apuesta por la desgubernanza

Además del enfoque técnico bastante intersante, Reflexer innova igualmente en otro nivel. De hecho, desde el lanzamiento del protocolo, el equipo a presentado un “Plan de Desgubernanza” apuntando a minimizar progresivamente el control del equipo en el protocolo a través de dos medios principales:

- Automatización de todo lo que se pueda

- Gestión por la parte de los holders de FLX para las situaciones que todavía requieran un análisis o toma de decisión.

Además, Reflexer ahora sobrepasa los RAI. La Money Gold League y un conjunto de proyecto construye la infraestructura de Reflexeer, con el apoyo del equipo. Podríamos prever un airdrop de estos nuevos proyectos, entre los cuales VOLT, para los holders de FLX.

Último dato: quienes hacen staking de LP FLX/ETH en el Safety Module de Reflexer son el último recurso que permite garantizar la solvabilidad del protocolo. Si deviera prever un airdrop para agradecer a la comunidad de Reflexer, sin duda serían ellos a quienes daría la prioridad.

LooksRare (LOOKS): una apuesta sobre los NFTs

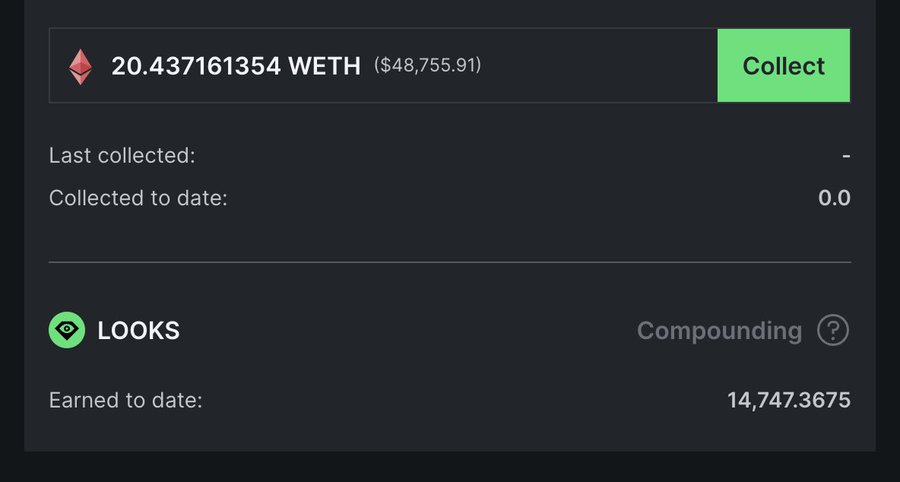

Véa LOOKs como una opción por el mercado NFT. De hecho, LooksRare es la primera marketplace de NFT que redistribuye sus ingresos. Lo que se traduce por un rendimiento en ETH para quienes hacen staking de LOOKS, que pudo alcanzar 3 dígitos sostenidos durante las primeras semanas.

◎ Rentabilidad de ~69 000 LOOKS en staking durante las dos primeras semanas de existencia del protocolo

◎ Rentabilidad de ~69 000 LOOKS en staking durante las dos primeras semanas de existencia del protocolo

Desde entonces, el volumen de transacciones ha bajado y con el, el rendimiento de ETH, pero el staking de LOOKS sigue siendo uno de los más grandes yields en ETH que existe.

Me detendré en esas tres sugerencias, pero seguro hay otras opciones - a usted de encontrar. Por ejemplo,, los QI Wars han comenzado y el protocolo tiene una buena tracción. Sin embargo cuidado de no caer en la trampa que consiste a pensar que los protocolos que adoptan el modelo de ve + recompensas obtendrán el exito de Curve y de Convex. Los tokenomics ve se van a multiplicar: se trata de hacer la buena elección!

Buena suerte y feliz cosecha 🚜

Estoy tentado de excusarme por la longitud de este artículo, pero estoy confiado que la lectura vale la pena y será instructivo incluso para los DeFians más exigentes.

Si ha previsto otras estrategias o protocolos para protegerse de la inflación no dude en sugerirmelos.

Para profundizar, aquí les recomiendo unas lecturas:

Y finalmente para practicar, que sigue siendo ESENCIAL, lo mejor es probar con pequeñas cantidades de dinero en sidechains/L2 más baratas:

- El protocolo APWine en Polygon para familiarizarse con los mecanismos.

- Minado jFIAT / Apprte de liquidez en Curve + farming para descubrir Jarvis.

- Long/short en Forex a través de los jFiats + Fuse.

Información

Advertencia: He invertido en la preventa de APWine y soy un gran usuario del protocolo. Soy usuario y frecuentemente holder de casi todos los protocolos mencionados en este artículo.

Este artículo no es un consejo de inversión: comparto simplemente mis investigaciones para ayudarlo a hacer la suyas.

🙏 Un gran agradecimiento a Charles, PhilH y Disiaque por sus cuidadosas lecturas y por todas sus sugerencias pertinentes.